この記事ではこんな疑問にお答えします。

- 住宅ローンはどれを選べばいいの?

- どこで借りるのがいちばん得するの?

- 自分にあった住宅ローンを簡単に探す方法はないの?

2025年4月、山形県内の多くの銀行で住宅ローン金利が一斉に引き上げられました。当記事では、その最新動向を踏まえつつ、ネット銀行と山形県内の地方銀行を徹底比較。

金利タイプ別のおすすめや、銀行ごとの特徴をわかりやすく紹介するとともに、効率よくベストな住宅ローンを選ぶための考え方も詳しく解説しています。住宅ローン選びで迷っている方は、ぜひ最後までご覧ください。

こぐち

こぐちあなたにピッタリの住宅ローンを簡単に見つけたい方は「1番おトクな住宅ローンを簡単に探す方法」をご覧ください

執筆者プロフィール

- 仲介手数料0円のアイラブ代表

- 元大手ハウスメーカー営業マン

- 2男1女の父

- 趣味はソロキャンプ、スマホ先生

金利タイプで迷わない!住宅ローンの基本知識と選び方をわかりやすく解説

住宅ローン選びで後悔しないためには、自分に合った金利タイプを選ぶことが重要です。

- 固定金利(全期間)

- 変動金利

- 固定金利(期間選択型)

固定金利、変動金利にはそれぞれメリット・デメリットがあり、選ぶべきケースも異なります。

固定金利?変動金利?住宅ローンの金利タイプを初心者向けにわかりやすく解説!

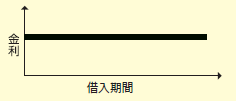

固定金利(全期間)

固定金利(全期間)の仕組み:

借入期間中ずっと金利が変わらないタイプのローンです。これにより、返済額が借入開始から完済まで安定して同じ金額になります。

固定金利(全期間)35年ローンの場合

たとえば、以下の条件で全期間固定金利を選んだとします。

- 借入金額:3,000万円

- 返済期間:35年

- 金利:年1.94%

この場合、毎月の返済額は約98,500円(元金+利息)で35年間ずっと変わりません。

変動金利

変動金利の仕組み:

借入期間中に金利が変動する可能性があるタイプのローンです。ただし返済額は一定期間(通常5年間)変わりません。金利が見直されるたびに、返済額の「元金」と「利息」の割合が調整されます。

変動金利35年ローンの場合

- 借入金額:3,000万円

- 返済期間:35年

- 金利:年1.20%(初回の金利)

この場合、スタート時の毎月の返済額は約87,500円(元金+利息)となります。ただし、金利は半年ごとに見直され、5年ごとに返済額も再計算される可能性があります。

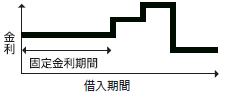

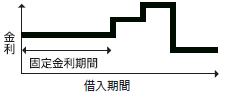

固定金利(期間選択型)

固定金利(期間選択型)の仕組み:

借入期間の一部(例:2年、5年、10年など)について金利を固定するタイプのローンです。固定期間中は金利と返済額が変わりません。ただし、固定期間終了後は、変動金利または再度の固定金利を選択する必要があります。

35年ローン、10年固定金利の場合

以下の条件で固定金利(期間選択型)の10年固定を選んだ場合

- 借入金額:3,000万円

- 返済期間:35年

- 固定金利期間:10年間

- 金利:年1.80%(固定期間中)

この場合、最初の10年間の毎月の返済額は約96,300円(元金+利息)。この金額は固定期間中(10年間)は変わりません。

上記の具体例は、2025年8月時点での実際的な金利を参考にしています。

- 固定金利:年1.94%

- 変動金利:年1.20%

- 期間選択型(10年固定):年1.80%

一般的に、固定期間が長くなるほど当初の金利は高くなり、期間が短いほど低く抑えられる傾向があります。この特性を踏まえ、どの金利タイプが自分に合っているのかを検討することが重要です。

次に、金利タイプ別おすすめケースと具体的な選び方をご紹介します。

住宅ローンの金利タイプ別おすすめケース|選び方の具体例

全期間固定金利が向いている人

- 安定した収入が見込まれる家庭

公務員や大企業に勤めるなど、収入が安定しており、長期的な計画を優先したい家庭。 - 資金的にゆとりが少ない家庭

家計に余裕がなく、将来の金利上昇に対応できないため、返済額を一定にしてリスクを回避したい家庭。 - 家計管理を重視する家庭

返済額を完全に固定して、将来の計画を立てやすくしたい家庭。金利上昇リスクを避け、安定感を重視するタイプ。

変動金利が向いている人

- 将来的に共働きを予定している家庭

お子さんが小さい間は家計に余裕がなくても、数年後に収入が増加する見込みがある家庭。変動金利で初期負担を抑え、収入増後にリスクに備えるタイプ。 - 短期間での完済を目指している家庭

できるだけ早く繰り上げ返済をしてローンを完済する計画の家庭。金利が低いうちに元金を減らすことで、総返済額を少なくしたい。 - 資産形成や投資に積極的な家庭

手元資金を運用に回し、低金利を活用して家計を効率的に管理したい家庭。将来的な金利上昇リスクを許容するタイプ。

固定金利(期間選択型)が向いている人

- 短期的な出費が見込まれる家庭

出産や車の購入といった近い将来の出費を予定しているなら、直近の返済額をおさえて計画を立てたいタイプ。 - 将来の金利動向を見極めたい家庭

一定期間は安定を確保し、その後の金利選択を柔軟にしたい家庭。 - 子どもの学費がかかるまでの期間を安定させたい家庭

お子さんが小学生から中学生になるまでの間の10年間、返済額を一定にして教育費に備える家庭。

住宅ローンの金利タイプは、それぞれの家庭のライフスタイルや将来の計画に合わせて選ぶことが重要です。

安定を求めるなら固定金利、柔軟性を重視するなら変動金利、バランスを取りたい場合は期間選択型と、それぞれの特性を活かして、自分にぴったりのプランを見つけましょう。

次に、ネット銀行と県内銀行の特徴を詳しく比較していきます。

山形の住宅ローン最新情報|ネット銀行と県内銀行を徹底比較!

ネット銀行と県内銀行の違いを以下にまとめました。

| ネット銀行 | 県内銀行 |

|---|---|

| 金利が低い 事前審査の手続きが簡単 審査の基準が厳しい 自分でやらなければいけないことが多い | 融通がきく 金利はやや高い 事前審査の手続きに手間がかかる |

低金利が魅力のネット銀行と、柔軟な対応が特徴の県内銀行。それぞれのメリット・デメリットを詳しく解説します。

ネット銀行のメリット・デメリット

- 金利が低い

- 事前審査の手続きが簡単

- 審査の基準が厳しい

- 自分でやらなければいけないことが多い

ネット銀行で住宅ローンを借りる最大のメリットは、金利が低く設定されていること。事前申込の手続きがオンラインで完結する手軽さも、忙しい方には魅力的です。

しかし一方で審査基準が厳しいことや、融資を実行するまでの手続きをすべて自分で行う必要がある点がデメリットといえます。

店舗を持たないことで運営コストを削減し、その分を金利に反映させています。これにより、地方銀行や都市銀行と比べて有利な金利設定が可能となり、総返済額を抑えることができます。

購入する物件がまだ決まっていなくても事前審査を進められるのは、ネット銀行ならではの大きな魅力です。物件探しと並行して事前審査を進められるため、購入計画をスムーズに進めることができます。

また、すべての手続きがオンラインで完結するため、店舗に足を運ぶ必要がなく、忙しい方でも手軽に利用できるのもポイント。

収支バランスや年収基準が厳しく、借りられる人が限られるイメージ。事前審査に通っても、本審査で却下されるケースもあります。

金融機関とのやり取りや引き渡しまでの日程調整など、細かなスケジュール管理を自分で進める必要があります。基本的に、仲介会社が手続きを代行することはできません。

次からは、ネット銀行それぞれの特徴をピックアップしています。ただし、金利は月ごとに変動する可能性があり、仕組みやプランの組み合わせも複雑なため割愛しています。

最新の金利情報や詳細については、各銀行の公式ホームページをご確認ください。

住信SBIネット銀行

https://www.netbk.co.jp/contents/lineup/home-loan

- 返済期間は最長50年

- 事前審査は最短60分で回答が出る

- 繰り上げ返済手数料は1円から何度でも無制限にできる

- 変動・固定の金利タイプはwebからいつでも無料で変更可能

楽天銀行

https://www.rakuten-bank.co.jp/home-loan

- 返済期間は最長50年

- フラット35の取り扱いあり

ソニー銀行

https://moneykit.net/visitor/hl

- 繰り上げ返済手数料なし。10,000円から無制限で何度でもOK

- 変動・固定の金利タイプはwebからいつでも無料で変更可能

- 毎月、自動的に他の銀行の口座からソニー銀行の返済口座に自動入金できる。手数料も0円

auじぶん銀行

https://www.jibunbank.co.jp/products/homeloan

- すべての銀行サービスがアプリのみで対応可能

- au IDを持っているとキャンペーン特典がある

PayPay銀行

https://www.paypay-bank.co.jp/mortgage/index.html

- 毎月、自動的に他の銀行の口座からPayPay銀行の返済口座に自動入金できる。手数料もなし

- 転職後1年未満でも申込OK

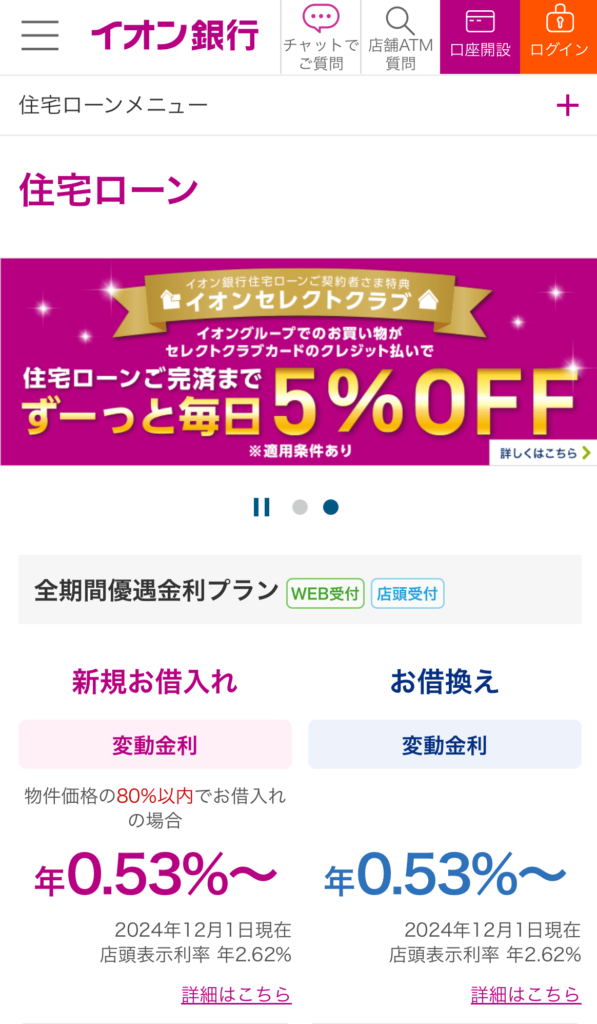

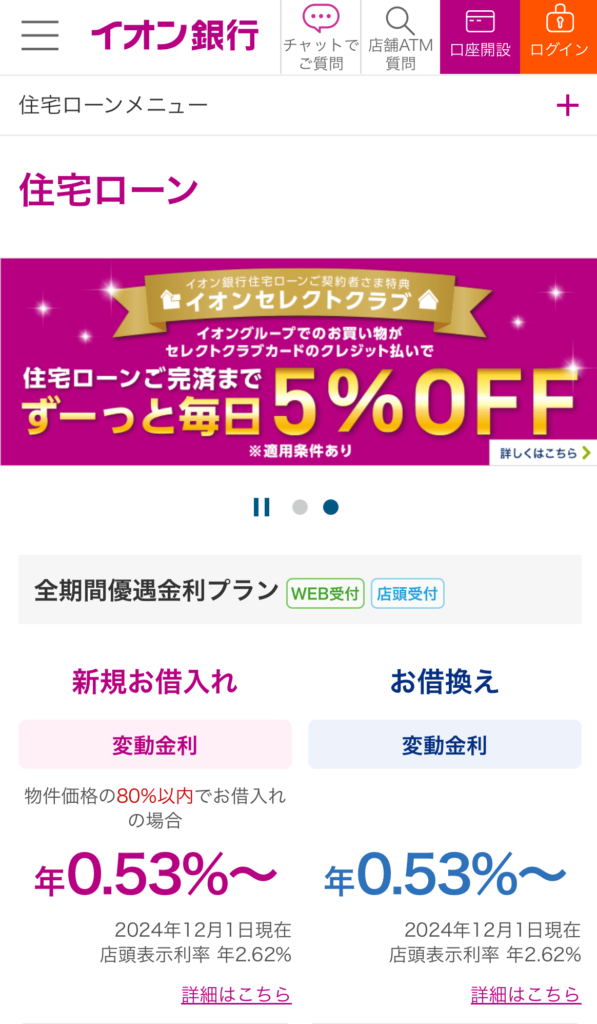

イオン銀行

https://www.aeonbank.co.jp/housing_loan

- イオン店内に店舗があるため、担当者と対面相談も可能

- イオングループでの買い物が毎日5%オフ

ネット銀行は、手続きをすべて自分で進める必要がありますが、これが負担にならない方にはとてもおすすめです。

それでは、続いて山形県内の銀行の特徴を見ていきましょう。

山形県内の銀行のメリット・デメリット

- 融通がきく

- 金利はやや高い

- 事前審査の手続きに手間がかかる

県内銀行は、ネット銀行と比べて融通がききやすい点が大きな特徴です。しかし一方で、金利がやや高めに設定されていることや、審査に手間がかかる点がデメリットといえます。

県内銀行の魅力は、利用者の状況に応じた柔軟な対応ができること。条件が良い方は、金利を引き下げてもらえる可能性があります。

また、標準的な条件では融資が難しい方や特別な事情を抱える方に対しても、審査を通すために親身に対応し、解決策を模索してくれる点が特徴です。

県内銀行の事前審査には、購入予定の物件に関する資料や、諸費用を含めた詳細な資金計画書が必要です。

これらの書類を揃えるには、仲介会社や売主との連携が必要になることもあり、手続きに時間を要する可能性があります。

ネット銀行と比較すると、金利はやや高めに設定されているのが一般的です。これは、店舗運営や地域密着型サービスを維持するためのコストが含まれているためです。

山形銀行

- 対象者:

借入時満20歳以上満66歳未満の方で、完済時満82歳未満の方 - 融資期間:

1年以上50年以内(1年単位) - 融資時の手数料:

55,000円 ~ 110,000円 - 保証料:

※一括前払いの場合

借入期間20年で1,000万円で借入の場合→73,910円~222,010円

※分割支払いの場合

毎月返済の金利に保証料相当分を上乗せ - 金利:山形銀行HP参照

出典:金利選択型住宅ローン「オーダーメイド」〔商品説明書〕

2025年8月現在

荘内銀行

- 対象者:

借入時満20歳以上満55歳以下の責任能力者で最終返済時年齢が満82歳未満(誕生日前日まで)の方 - 融資期間:

1年以上40年以内(1年単位) - 融資時の手数料:

22,000円 ~ 110,000円 - 保証料:

ご融資金額100万円に対する保証料例

35年の場合:20,617円 40年の場合:21,759円 - 金利:荘内銀行HP参照

出典:新団信付住宅ローン〔商品概要説明書〕

2025年8月現在

きらやか銀行

- 対象者:

申込時の年齢が20歳以上70歳6ヶ月未満の方かつ完済時82歳未満の方 - 融資期間:

50年以内 - 融資時の手数料:

55,000円(税込)~ - 保証料:

一括前払い、および分割支払い - 金利:きらやか銀行HP参照

出典:住宅ローン|きらやか銀行

2025年8月現在

東北労働金庫

- 対象者:

申込み時の年齢が満18歳以上の方、完済時年齢が満81歳未満の方、原則として勤続年数が1年以上の方(自営業者等の給与所得者以外の方については3年以上) - 融資期間:

最長40年 ※ 固定金利型(全期間固定)は最長35年 - 融資時の手数料:

55,000円 - 保証料率:

※一括方式の場合 年0.10%〜年0.28%

※分割方式の場合 年0.16%〜年0.36%

※「団体会員の方」の保証料は東北労働金庫が負担 - 金利:東北労働金庫HP参照

JAバンク

- 対象者:

借入時年齢:18歳以上66歳未満

最終償還時年齢:80歳未満

前年度税込年収:200万円以上

勤続年数:3年以上 - 融資期間:

3年以上50年以内 - 融資時の手数料・保証料・金利

利用するJAによって異なります。

JAネットローンHP参照

出典:住宅ローン | JAバンク

2025年8月現在

実は…店頭金利(表向きの金利)と、実際に貸している金利はかなり違います。経験豊富な仲介会社に相談しましょう

県内銀行4月に一斉金利引き上げ!最新の情報を手に入れるには

住宅ローンを選ぶ際、多くの方が銀行のホームページに掲載されている「店頭金利(基準金利)」を参考にしていますが、その金利がそのまま適用されるわけではありません。

特に注目していただきたいのが、2025年4月に山形県内の多くの銀行で住宅ローンの金利が一斉に引き上げられたという事実です。このような金利の急変動は決して珍しいことではなく、これから購入を検討する方にとっては非常に重要なポイントとなります。

また、多くの銀行では最新の金利情報を店頭のチラシで案内しており、インターネットには掲載していません。

当社では、銀行ごとの最新金利チラシを常時保管しています。ご来店や物件についてお問い合わせいただいた方に詳しくご案内します。

住宅ローンの金利は、たった0.1%の差でも総返済額に大きな影響を与えるため、正しい情報をもとに比較・判断することが非常に重要です。

金利で選ぶならネット銀行、対応力で選ぶなら県内銀行

ネット銀行と地方銀行のそれぞれにメリット・デメリットがあり、あなたのライフスタイルや希望に合った選択をすることが重要です。

理由:店舗を持たず、最小限の人員で運営することで、コストを削減しているため。

注意点:その分、利用者に合わせた柔軟な対応が難しく、審査基準や手続きに自分が対応できるかが鍵。

強み:住宅ローンは銀行にとっても「貸したい商品」であり、積極的に相談に乗ってくれる。

金利交渉の可能性:店頭金利よりも大幅に引き下げてくれる場合がある。

おすすめの利用方法:県内銀行を利用するなら、経験豊富な仲介会社を利用すると手続きがスムーズ。

また、住宅ローンは金利だけでなく、手数料や保証料、借入後のサポートや特典も含めて、総合的に判断することが重要です。

手間はかかりますがしっかりと情報を集め、後悔しない住宅ローン選びを目指しましょう!

1番おトクな住宅ローンを簡単に探す方法

住宅ローン選びで迷ったら、まず試してほしいのが完全無料の住宅ローン診断サービス「モゲチェック」。

ネット銀行、大手銀行、地方銀行など、主要金融機関の中から、あなたに最適な住宅ローンプランを提案してくれる便利なツールです。

TBSやNHKなど、テレビや新聞でも取り上げられてます。

≫ 登録者数10万名突破!モゲチェック5分で最適な住宅ローンを見つけよう

モゲチェックでは、以下のことが可能です。

- 簡単入力で診断可能: スマートフォンやPCから必要な情報を入力するだけで、最短5分で診断が完了します。

- 即時結果表示: 入力後、結果が即時に表示され、その場で内容を確認できます。

- おすすめ理由や通過確率の提示: 各銀行の審査基準をもとに、あなたに適した選択肢や通過確率が具体的に提案されます。

- プロのサポート: 住宅ローンの専門家が、疑問や不安にメッセージで対応し、よりお得に借りる方法をアドバイスしてくれます。

- 銀行ごとの比較が一目で: 金利や総返済額だけでなく、諸費用の違いも比較表で簡単に把握できます。

- 手続きの流れをサポート: 住宅ローンの申し込みから契約までのプロセスが明確にわかります。

比較する手間や時間を大幅に減らせるのは大きなメリット。ただし、以下の注意点も踏まえて利用してください。

- 条件によっては、該当する提案がない場合もあります。

- 提案されたローンでも、審査に通らない場合があります。

- 年収が300万円未満の方や、自営業・法人役員の方はサービス対象外

こんな人におすすめ!

- 自分に合った銀行を見つけたいけど、比較が面倒。

- 金融機関の条件やプランを自分で調べきれない。

- プロの意見を参考にしたいが、何を聞けばいいかわからない。

モゲチェックの使い方を動画でチェック!

YouTube動画では、モゲチェックの使い方を詳しく解説しています。動画の前半では借り換えについて、そして新規借入については5分以降から説明されています。

住宅ローン選びに迷ったら、まずはモゲチェックを試してみてください。簡単な入力だけで、あなたに最適なプランが見つかるかもしれません。

≫ 最短5分でおすすめの住宅ローンを提案!モゲチェック自分に合った住宅ローン選びを!

住宅ローン選びは、金利だけでなく、手数料や保証料、融資の柔軟性、借入後のサポート体制など、さまざまな要素を総合的に判断することが重要です。

また、効率よく最適な住宅ローンを見つけたい方は、モゲチェックを活用するのも一つの手です。忙しい日常の中でも、簡単な手続きで自分にぴったりのプランを見つけられるでしょう。

この記事を参考に、あなたにとって最良の住宅ローンを見つけてください。

事前審査の結果は、単に借入可能額を確認するだけでなく、値引き交渉にも役立ちます。ぜひ有効に使ってくださいね!